每经记者 袁园 每经编辑 张益铭

随着保险公司第三季度偿付能力报告出炉,财产险公司前三季度业绩浮出水面。据记者统计,除个别险企因特殊情况未公布三季度偿付能力报告外,多数财险公司的“成绩单”均已出炉,共有84家财险公司披露了三季度业绩数据。

数据显示,84家财产险公司前三季度合计实现净利润506.81亿元,其中63家公司盈利、21家公司亏损,亏损公司数量占比不到三成。

具体来看,人保财险、平安财险、太保产险合计实现417.72亿元,分走行业超八成的利润。这意味着,财险公司盈利能力依然呈现较强的马太效应。而亏损最多的是永诚财险,前三季度合计净亏损2.43亿元,紧随其后的是大家财险和泰山财险,前三季度净亏损1.7亿元和0.98亿元。

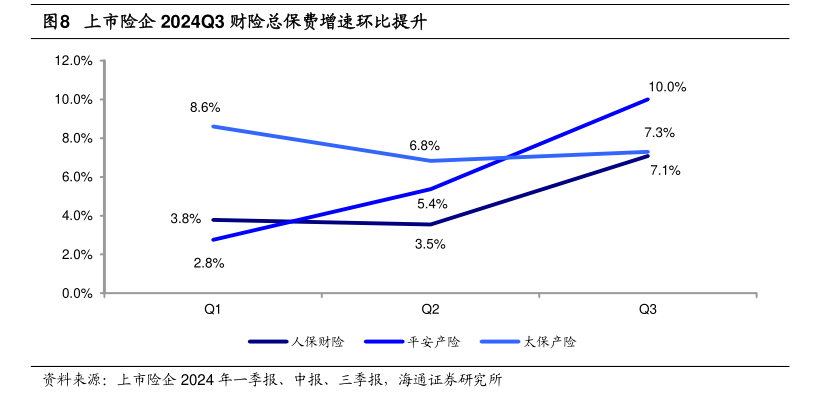

财险业的江湖从来都是强者恒强,今年前三季度的业绩也依旧如此。国家金融监督管理总局数据显示,前三季度财险机构共实现原保险保费收入1.31万亿元,同比增长5.55%。其中,车险保费收入6546亿元,同比增长3.33%,责任险、农险、健康险、意外险等非车险增长势头较好,保费收入分别为1098亿元、1371亿元、1819亿元、403亿元,分别同比增长8.61%、6.11%、15.64%、2.03%。

从人保财险、平安财险和太保产险披露的保费数据来看,“老三家”前三季度分别实现原保险保费4283.3亿元、2393.71亿元、1598.19亿元,合计揽下财险机构过半保费收入。保费的大盘子也给老三家带来了足够的利润。偿付能力报告数据显示,人保财险、平安财险和太保产险前三季度分别实现净利润221.23亿元、137.48亿元、59.01亿元,合计分走财险机构超八成的利润。

与之相对应的是,一些中小险企仍深陷盈利难困境。记者统计发现,2024年前三季度,有21家财险公司仍处于亏损状态,分别为永诚财险、大家财险、泰山财险、安盛天平财险、众诚保险、亚太财险、中路财险、诚泰财险、前海财险、现代财险、海峡金桥财险、东海航运保险、渔业互助保险、比亚迪财险、阳光信保、太平科技、融盛财险、合众财险、珠峰财险、富德财险、长江财险。

除了永诚财险、大家财险亏损超过1亿元外,其余机构亏损幅度均不超过1亿元。在偿付能力报告中,永诚财险在流动性风险中提到:由于本季度自然灾害和意外事故导致的赔付增加,经营活动现金流不利偏差低于监管规定的-30%,但公司本年度累计经营性净现金流6.87亿元,仍为净流入。过去两个会计年度累计净现金流均为净流入,但本年度累计净现金流-9863万元,为净流出,公司整体流动性风险可控。

此外,多数合资、外资财险公司为小幅盈利状态,如美亚财险、京东安联财险、苏黎世保险、东京海上日动保险、利宝保险、日本财险、爱和谊日生同和保险、劳合社、三井住友海上火灾保险、史带财险、凯本财险、瑞再企商、三星财险等。

为何一些机构在前三季度没有实现盈利?从三季度偿付能力报告中也可窥出一二。

据悉,财险机构的盈利模式主要靠两大块:承保利润和投资收益。投资收益更多的是跟宏观经济和资本市场挂钩,而承保利润则是跟综合成本率有关。《每日经济新闻》记者统计发现,前三季度约有52家机构的综合成本率超过100%,这意味着,有52家机构无法仅依靠承保端实现盈利。

目前已披露2024年三季度偿付能力报告的84家财产险公司中,劳合社因其经营模式,“三率”无法按照监管标准口径计算。其余83家险企中,合计52家综合成本率超过100%,占比63%。其中,综合成本率位于[100%,200%]区间的财险公司数量最多,达48家,在险企总量中占比58%。这意味着财险业仍有不少公司无法仅仅依赖承保端实现盈利和可持续发展,往往还需要依赖投资端来弥补承保业务的亏损。

具体来看,阳光信保的综合成本率最高,为371.55%,紧随其后的是广东能源自保,综合成本率为325.92%,综合成本率排第三的是中远海运保险,综合成本率为311.69%。其余综合成本率超过100%且综合成本率较高的机构还有渔业互助保险、太平科技、日本兴业财险、汇友相互、融盛财险等。

而在低综合成本率区间,主要是一些业务规模较小的外资财险公司和股东背景强大的财险公司,如日本财险、苏黎世财险、中石油专属保险、美亚财险等。以美亚财险为例,其前三季度的综合成本率为83.53%,其中综合费用率为41.67%、综合赔付率为40.85%。

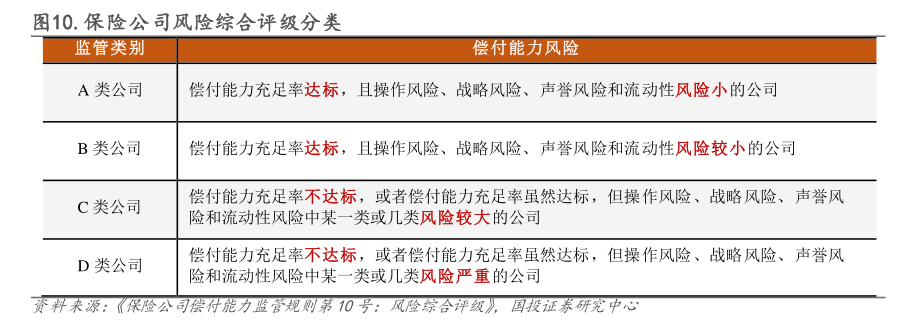

险企综合评级是衡量保险公司偿付能力的重要指标。按照《保险公司偿付能力管理规定》,保险公司需满足核心偿付能力充足率不低于50%,综合偿付能力充足率不低于100%,风险综合评级在B级及以上,才属于达标机构。

《每日经济新闻》记者注意到,不包含未披露险企,保险公司最新一期风险综合评级显示,综合风险评级不达标的仅有4家机构,分别是珠峰财险、前海财险、安华农险、华安财险,风险综合评级均为C。

相较于上季度,最近一期风险评级达标机构的数量明显增多。二季度偿付能力报告披露的最近一期风险评级不达标的共有8家,而三季度披露的最近一期风险评级不达标的仅有4家,除了本季度尚未公布数据的安心财险外,有3家机构的综合风险评级由C转B,分别是渤海财险、都邦财险和富德财险。

这三家财险的综合风险评级是如何完成从不达标到达标的华丽转身?《每日经济新闻》记者对比发现,这三家机构的综合偿付能力充足率的问题都不大,主要风险在于公司治理和业务层面,所以当期针对监管通报的风险情况进行完善和改进后,风险综合评级就较容易达到标准。

以都邦财险为例,其表示风险综合评级提升主要有两大原因:增资获批和公司治理评级提升。具体来看,2024年6月国家金融监督管理总局吉林监管局正式批复都邦财险增资申请,完成增资2.44亿元,实际资本大幅提升,偿付能力充足率重回150%之上,可资本化风险方面得分获得较大提升;2024年都邦财险章程完成修订后,在最新一期监管评估中公司治理评级提升,公司风险综合评级中公司治理部分分数由原来的40分大幅上升至83.89分。

虽然风险评级提升了,但这些机构仍然有一些问题需要改进。富德财险在三季度偿付能力报告中表示,根据监管通报显示主要风险状况,富德财险的战略风险较大、声誉风险较大、保险业务风险需关注。对此,富德财险表示,将进一步提升公司治理水平,降低公司战略风险。当前公司董事长已履职,三会一层已正常运作。新的领导团队将紧抓业务规模及服务水平,稳中求进,以客户为中心,促进保费规模持续上升,提升销售团队稳定性,逐步提升公司价值。同时,也将加强舆情监测频率与事前评估力度,降低声誉风险。

封面图片来源:视觉中国-VCG211378713200