出品:新浪财经上市公司研究院

作者:木予

截至10月31日,A股的影视公司均已相继发布前三季度业绩报告。本文挑选了10家主营为院线运营、电影内容制作公司以及5家主营为剧集投资发行公司进行不同维度分析,管窥行业现状。

报告显示,2024年1-9月,15家影视公司合计实现总营收211.31亿元,较2023年同期下降17.4%,与疫情前相比大幅减少32.7%;盈亏相抵后归母净利润仅为3.50亿元,而2023年和2019年前三季度分别为20.63亿元、29.07亿元。报告期内,六成公司营收、净利双降,约53.3%公司陷入亏损。

其中,电影院线运营和内容制作公司总营收为193.07亿元,同比下降15.9%,约占当期总营收91.4%;合计实现归母净利润3.55亿元,较2023年同期锐减近80%。剧集投资发行公司总营收为18.24亿元,同比缩水30.3%,仅占当期总营收8.6%;归母净亏损录得486.00万元,与2023年同期的2.77亿元净利润相去甚远。

电影公司:九成公司营收、净利双降 光线传媒靠《第二十条》翻盘

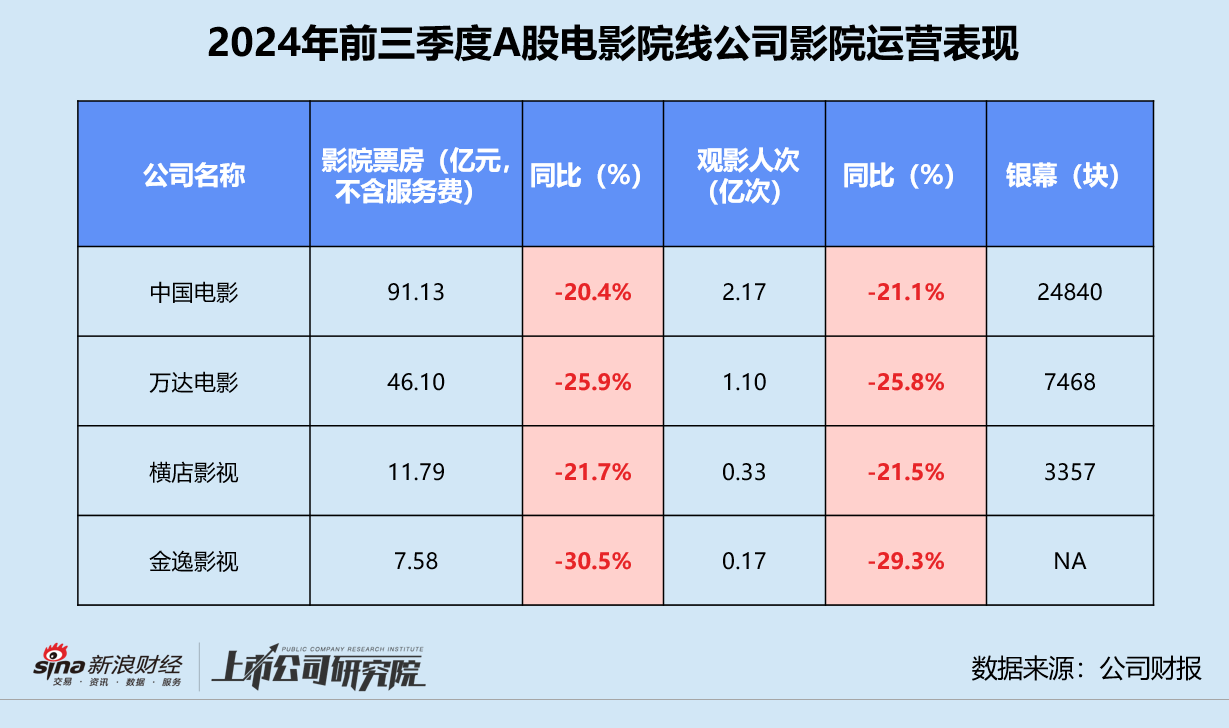

综合前三季度的业绩表现来看,电影院线公司受大盘整体低迷影响,全员营收、净利双降。

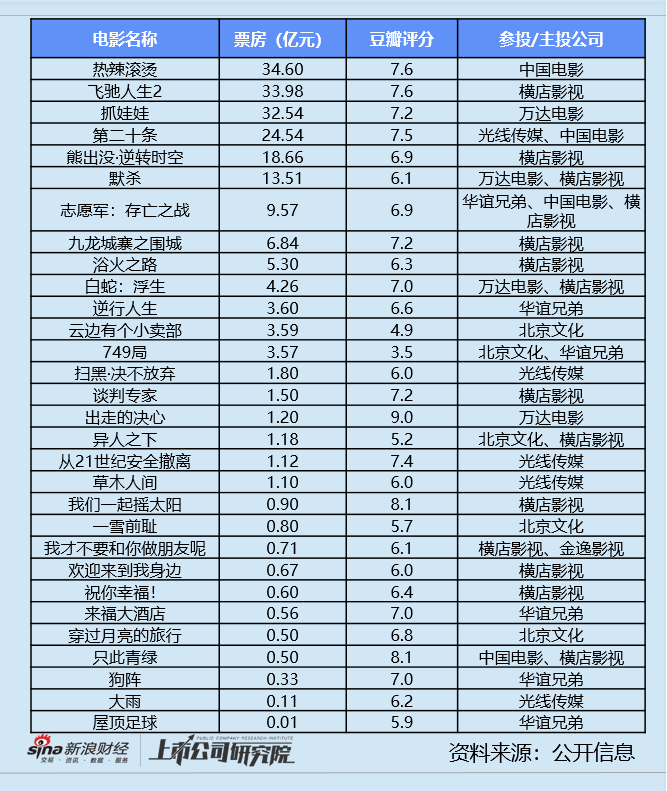

据公开数据统计,2024年前三季度,全国电影总票房(含服务费)约为347.68亿元,同比下降23.7%。横跨暑期档的第三季度,票房总规模约108.65亿元,同比减少43.8%。报告期内,国内观影人次约为7.06亿,同比减少3.63亿。7-9月,观影人次仅为2.28亿,较2023年同期“腰斩”。头部影片供给不足,前三季度票房破10亿元的作品只有《热辣滚烫》、《飞驰人生2》、《第二十条》、《熊出没·逆转时空》、《抓娃娃》和《默杀》6部。

基于最新披露的影院经营数据横向对比,院线放映业务全面收缩。中国电影虽然以91.13亿元影院票房和2.17亿观影人次稳居第一,但两项指标同比均降超20%。金逸影视直营影院票房和观影人次在4家院线公司中“垫底”、且跌幅最大,由于缺乏现象级优质影片,两项指标分别下降30.5%、29.3%,录得7.58亿元、1706.39万人次。

内容制作和发行业务同样不及预期,75%的电影内容制作公司收入和利润走低。根据各公司财报及公开信息不完全梳理,10家电影公司参投或主投的30部作品中,有21部的最终票房还不到5亿元,约三分之一豆瓣评分不及格。叫好和叫座难两全,《云边有个小卖部》和《749局》的总票房都超过3.5亿元,但口碑遭遇“滑铁卢”。《出走的决心》、《我们一起摇太阳》和《只此青绿》评分达到8.0以上,票房却徘徊在亿元上下。

作品质量口碑参差不齐、短视频和社交平台改变观影习惯,越来越少观众选择走进电影院观影,直接导致90%的电影公司营收出现双位数下降。

其中,万达电影收入规模降至百亿以内,与2023年、2019年前三季度相比分别减少13.2%、15.1%。北京文化(维权)再次“掉队”,《穿过月亮的旅行》、《异人之下》等多部电影没能复刻2023年暑期档《封神第一部:朝歌风云》的成功,公司前三季度收入不足亿元,仅恢复至2019年同期的14.0%。光线传媒是唯一一家逆势增长的影视公司,参投发行的《第二十条》最终票房24.54亿元,约占计入影片总票房83.8%,1-9月总营收约为14.42亿元,同比显著增长53.4%。

在盈利能力方面,光线传媒同样是唯一一家保持增长的影视公司,报告期内实现归母净利润4.61亿元,同比提升25.1%,约为第二名中国电影的2.14倍。幸福蓝海和金逸影视由盈转亏,前三季度分别录得归母净亏损7009.04万元、1.08亿元,而2023年同期为净利润8617.62万元、3855.88万元。北京文化、博纳影业和华谊兄弟依旧被困在亏损之中,2022-2024年前9个月,各自累计亏损3.81亿元、9.79亿元、15.63亿元。不同在于,北京文化和华谊兄弟较2023年同期亏损明显收窄70%-85%,博纳影业亏损同比扩大50.0%。

就第三季度的业绩表现而言,除了北京文化收入同比翻了近35倍、归母净亏损收窄93.6%,以及华谊兄弟归母净亏损收窄51.6%之外,其余8家电影公司皆营收、净利双降。10家电影公司单季总营收合计录得61.93亿元,同比下降28.4%,与2019年同期相比只修复至60%左右;归母净亏损合计录得3.47亿元,远低于2023年第三季度的净利润11.52亿元、2019年第三季度的净利润13.79亿元。

剧集公司:慈文传媒收入“滑铁卢” 华策影视第三季度回暖

据云合数据和酷云数娱的数据显示,2024年上半年国产剧上新257部,同比下降21.6%。第三季度剧集市场全端播放量呈下降趋势,环比减少近12个百分点,直播和点播播放量占比分别约为27.4%、72.6%。市场热度也有所降低,报告期内只有3部作品豆瓣评分破8分,分别为《山花烂漫时》、《唐朝诡事录之西行》和《边水往事》。

综合前三季度业绩来看,剧集制作公司表现亦难摆脱颓势。剔除百纳千成剧目集中播映带动营收大增264.5%,其余4家剧集公司基本都处于营利双降的状态。报告期内,华策影视实现总营收8.93亿元,超出第二名百纳千成33.7%。慈文传媒滑落到最后一名,收入较2023年和2019年前三季度分别锐减88.1%、93.8%至5256.51万元。唐德影视自《巴清传》打击后一蹶不振,营收规模较2019年同期减少116.0%。

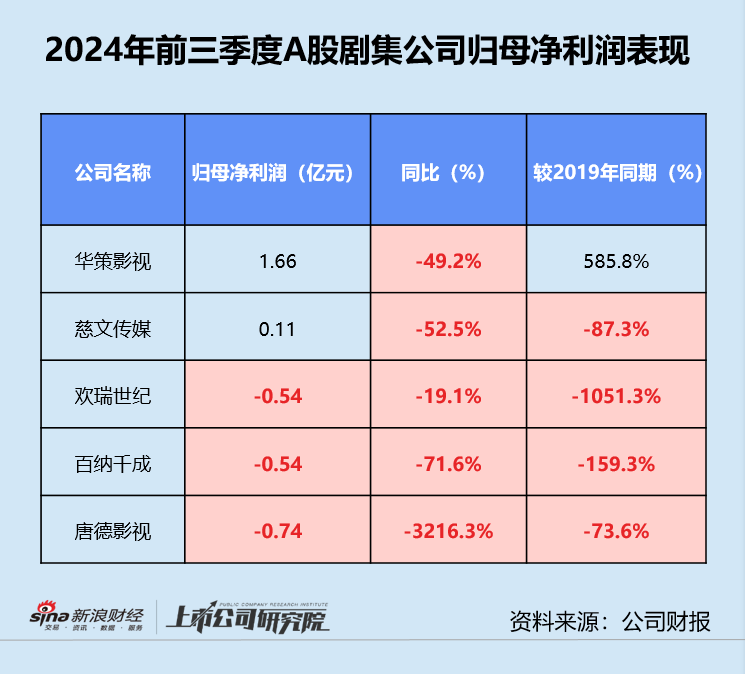

在盈利能力方面,华策影视的归母净利润尽管较2023年前三季度近乎“腰斩”,但同样以1.66亿元位列榜首。欢瑞世纪和和百纳千成持续囿于亏损,同比分别扩大19.1%、71.6%,而2019年前三季度两家公司净利润一度接近亿元级别。唐德影视失去了得来不易的盈利,转为亏损7447.67万元,比2019年同期的亏损总额还要多3000万元。

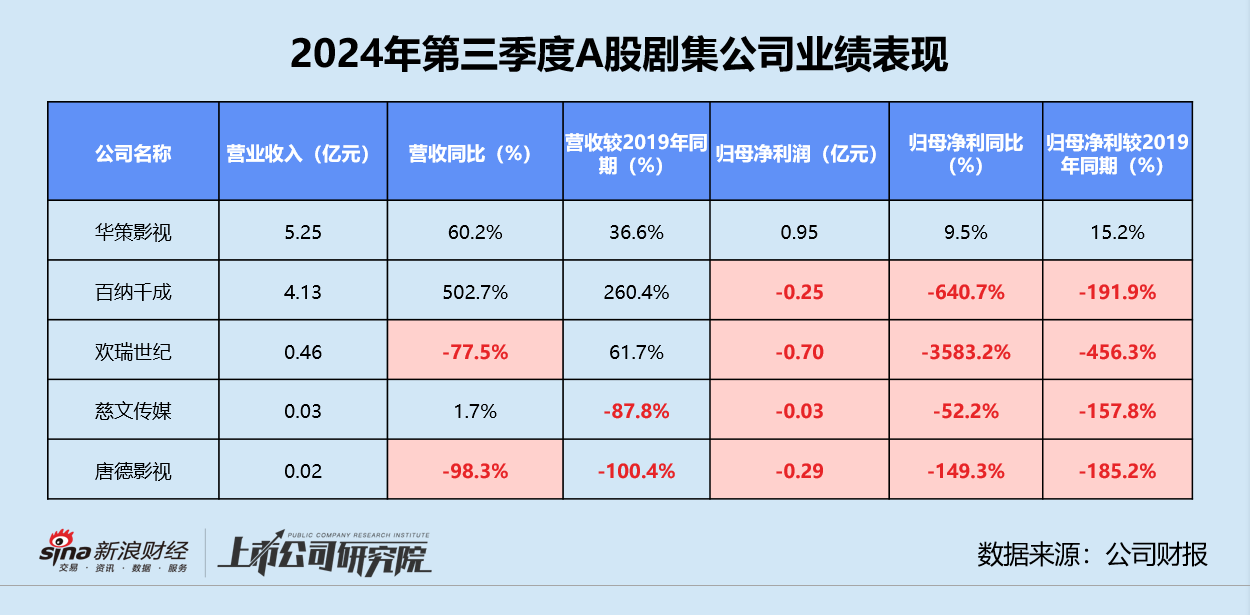

就第三季度业绩而言,5家剧集制作公司中有40%企业增收不增利,只有华策影视展现出“回暖”的迹象。公司主投的电视剧《前途无量》获得中国视听大数据黄金时段电视剧日榜第一,电影《出走的决心》票房达1.2亿元,《锦绣安宁》、《七夜雪》等项目国际发行顺利,带动国际业务收入同比增长近20%。

相较之下,唐德影视项目减少、收入承压,报告期内仅实现240.27万元,较2023年和2019年第三季度分别下降98.3%、100.4%;成本控制能力持续恶化,销售费用、管理费用和财务费用共约2431.73万元,为当期总收入的10倍有余。

北京文化资金储备再创新低 唐德影视应收账款周转率低至0.21次

作为资本密集型产业,影视行业天然对流动资金的依赖性极高。同时由于作品的制作周期较长、投放和播出效果难以预估,影视公司普遍面临回款周期长、应收账款积压等问题,平均资金周转周期在1年以上。没有丰厚的资金储备无法拍出优质作品,而没有优质作品加持又难以收回资金,“缺钱”是业内公司的“紧箍咒”。

中国电影是15家影视公司中“最不缺钱”的企业。截至2024年9月30日,公司账面上共有75.69亿元货币现金,万达电影、华策影视、光线传媒、博纳影业和横店影视现金总量也在10亿元级别。唐德影视、慈文传媒和北京文化“囊中羞涩”,货币现金水平排名倒数,北京文化账面仅剩1596.10万元。

报告期内,中国电影经营活动产生的现金净流入约为12.46亿元,受影视市场遇冷、结算分账减少等不利因素影响同比下降近60%。华策影视由于电视剧、电影开机项目数量增加,算力业务设备采购等采购支出大幅提高等原因,经营活动产生现金净流出达7.32亿元。此外,欢瑞世纪、博纳影业、华谊兄弟现金流状况都不佳,前三季度净流出总额稳定在1-2亿元区间。

横向对比应收账款周转率指标,行业平均值为每年3.69次,金逸影视、横店影视、万达电影、光线传媒、上海电影和幸福蓝海在平均线以上,其中位于产业链下游、回款速度更快的院线公司约占83.3%。北京文化、慈文传媒和唐德影视应收账款每年周转不到1次,回收资金风险畸高。尤其,2024年前三季度慈文传媒应收账款体量约为1.95亿元,占当期归母净利润比达706.9%。唐德影视应收账款账龄迁徙导致集体的坏账准备增加,造成信用减值损失共约4143.24万元。